举个简单的例子:

如某公司年销售额1000万,扣除各项支出及费用后,公司剩余税前利润400万,也就是说公司企业所得税的应纳税所得额为400万,按照企业所得税的基础税率25%计算企业所得税,需要缴纳企业所得税就是100万,剩余利润依旧是属于公司财产,要公转私进行利润分配时还需要缴纳20%的股东分红个税才能合理的到个人账户中。

乍一看公司和股东们的综合税收还是比较高的,那么如何利用一些合理的税收优惠政策方式来降低综合税负。

首先小型微利企业所得税优惠政策

现行小微企业所得税的优惠政策:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按照20%的优惠税率计算企业所得税,所以实际企业所得税的税率为5%,且再减半征收为2.5%。

对于超过100万但不超过300万的部分减按50%计入应纳税所得额,对照20%的税率计算,那么实际税率则为10%。

按照上述应纳税所得额400万,分为两个公司承接业务,每个公司利润200万,100万以内按照2.5%缴纳企业所得税,剩余100万按照10%缴纳企业所得税,这样算下来即可降低一半的企业所得税。当然也是要进行筹划,改变业务的模式。

然后总部经济税收奖励扶持政策

在地方总部经济园区成立有限公司分包承接公司的业务到园区的公司中,这样既能享受企业所得税的优惠政策,还能获得地方园区的税收奖励扶持政策,公司在园区正常缴纳了增值税和企业所得税后可以根据地方留存部分的50%-80%获得税收扶持,增值税地方留存一般为50%,企业所得税一般为40%,基本都可以获得纳税额的20%的奖励扶持。

最后个人独资核定征收政策

同有限公司的税收奖励扶持,在地方总部经济园区成立小规模纳税人的个人独资企业分包公司服务部分业务,申请所得税的核定征收,由于个人独资企业依法不缴纳企业所得税,缴纳的就是个人所得税,所以不担心企业所得税的问题了。

再者地方园区个人独资企业的核定征收依据是收入总额,对于企业的成本费用等不计,所以更加的便捷,省事!

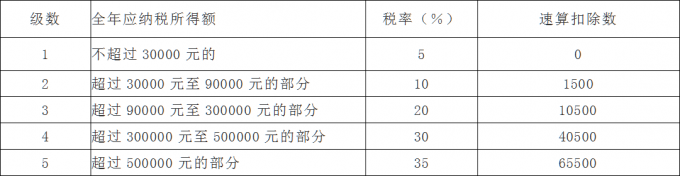

目前核定征收的应税率为10%,也就是直接核定个人独资企业收入总额的10%作为利润,然后再对照五级超额累进税率计算个人所得税。如个人独资销售额为300万,也就是说收入就是300万,按照10%的应税率核定征收,应纳税所得额则为30万,对应的税率为20%,速算扣除1.05万,个税则是4.95万。

所以核定征收的所得税是非常低的,可以达到比较好的降税效果,且公转私时不需要再缴纳股东分红个税了。当前个人独资企业还有增值税和附加税需要缴纳,目前增值税为1%。

公众号《税筹及时雨》

本文主要围绕【税收优惠政策】的产品服务特点进行详细介绍,通过对《企业降税哪些方式比较好?核定征收奖励扶持合规且便捷》全方位的分析概要描述,以诚信为本合作共赢的理念打造更值得信赖的品牌!